Impôt sur le revenu - Plus-value immobilière

- fairyteambsk

- 27 oct. 2022

- 6 min de lecture

Estimer le montant d'une plus-value immobilière (Simulateur)

Notaires de France

ACCEDER AU SIMULATEUR :

La plus-value que vous réalisez en vendant un bien immobilier est imposable, sauf s'il s'agit de votre résidence: Lieu où une personne habite effectivement et de façon stable mais qui n'est pas forcément son domicile principale. Vous pouvez bénéficier d'exonérations selon les caractéristiques du bien ou votre situation personnelle.

Qu'est-ce qu'une plus-value immobilière ?

Lorsque vous vendez un bien immobilier dont vous êtes propriétaire, vous devez calculer la différence entre les prix suivants :

Prix de vente du bien

Prix d'acquisition du bien

Si le résultat de ce calcul est positif (vous vendez plus cher que vous n'avez acheté), vous réalisez un gain appelé plus-value.

Si le résultat est négatif, vous réalisez une perte appelée moins-value.

Exemple :

Vous avez acheté un logement au prix de 100 000 €.

Si vous le revendez au prix de 120 000 €, vous réalisez une plus-value de 20 000 € (120 000 € - 100 000 €).

Si vous revendez le logement au prix de 90 000 €, vous réalisez une moins-value de 10 000 € (90 0000 € - 100 000 €).

Les plus-values immobilières sont soumises aux taxations suivantes :

Impôt sur le revenu

Prélèvements sociaux au taux de 17,20 %.

Quelles sont les ventes concernées ?

Vous êtes soumis à l'impôt sur le revenu pour les plus-values immobilières réalisées dans le cadre de la gestion de votre patrimoine immobilier privé.

Vous êtes concerné dans les cas suivants :

Vente d'un bien immobilier (appartement, maison, terrain)

Vente des droits attachés à un bien immobilier (servitudes: Charge imposée à une propriété au profit d'une autre propriété (par exemple, un droit de passage) par exemple)

Vente par l'intermédiaire d'une société civile immobilière (non soumise à l'impôt sur les sociétés) ou d'un fonds de placement dans l'immobilier (FPI)

Échange de biens, partage ou apport en société

Quelles sont les plus-values exonérées ?

Les principales exonérations d'impôt sur les plus-values immobilières sont liées aux éléments suivants :

Caractéristiques du bien cédé

Situation du vendeur

Situation de l'acquéreur

La plupart des exonérations sont accordées sous conditions.

Exonérations liées au bien cédé

Vous êtes exonéré si vous réalisez une plus-value sur la vente de votre résidence principale et de ses dépendances (cave, garage, place de stationnement, cour, etc.)

Vous êtes aussi exonéré en cas de vente d'un logement autre que la résidence principale si vous respectez les 2 conditions suivantes :

Vous utilisez le prix de la vente pour acheter ou construire votre habitation principale dans un délai de 2 ans

Vous n'avez pas été propriétaire de votre résidence principale dans les 4 années précédant la vente.

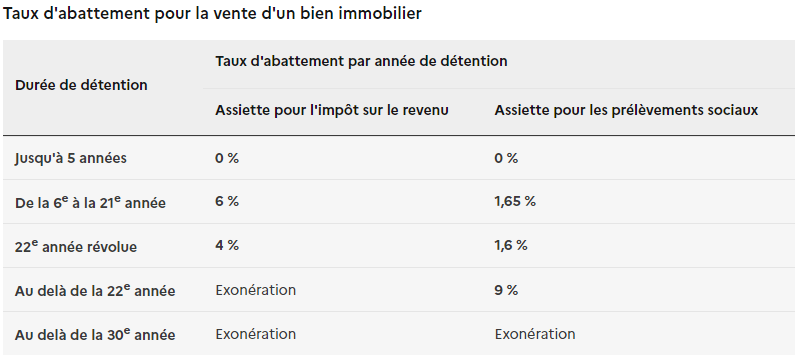

Vous êtes exonéré d'impôt sur le revenu pour tout bien détenu depuis plus de 22 ans.

À noter

Un bien détenu depuis plus de 30 ans est aussi exonéré de prélèvements sociaux.

Vous êtes également exonéré dans les cas suivants :

Bien dont le prix de vente ne dépasse pas 15 000 €

Vente d'un droit de surélévation: Droit d’édifier une construction prolongeant verticalement les façades d’un immeuble préexistant tout en rehaussant le faîtage du toit. jusqu'au 31 décembre 2022

Bien échangé dans le cadre de certaines opérations de remembrement

Exonérations liées au vendeur

Vous pouvez bénéficier d'une exonération si vous êtes dans l'une des situations suivantes :

Répondez aux questions successives et les réponses s’afficheront automatiquement

Choisissez votre cas

Vous touchez une pension de vieillesse

Vous avez une carte mobilité inclusion (CMI)

Vous résidez dans un établissement d'accueil de personnes âgées

Vous résidez dans un établissement d'accueil d'adultes handicapés

Vous êtes non résident en France

Exonérations liées à l'acheteur

Vous êtes exonéré dans les cas suivants :

Bien vendu directement ou indirectement à un organisme en charge du logement social (jusqu'au 31 décembre 2022)

Bien vendu à un opérateur privé qui s'engage à réaliser ou achever des logements sociaux (jusqu'au 31 décembre 2022)

Bien exproprié sous condition du remploi de l'intégralité de l'indemnité pour l'acquisition, la construction, la reconstruction ou l'agrandissement d'un ou de plusieurs immeubles dans un délai de 12 mois

Bien cédé par un particulier ayant exercé son droit de délaissement: Droit du propriétaire d'un terrain concerné par une opération ou un projet d'urbanisme d'obliger la collectivité publique à acquérir le bien. dans certaines conditions, sous réserve du remploi de l'intégralité du prix de cession pour l'acquisition, la construction, la reconstruction ou l'agrandissement d'un ou de plusieurs immeubles dans un délai de 12 mois

Comment calculer la plus-value ?

Vous devez calculer la différence entre les montants suivants :

Prix de vente du bien

Prix d'acquisition du bien

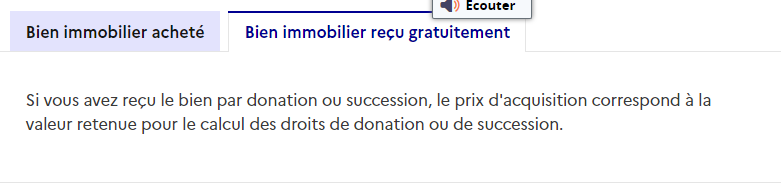

Si vous réalisez une moins-value, c'est-à-dire une perte, vous pouvez la déduire d'une plus-value réalisée lors de la vente d'un autre bien uniquement de façon exceptionnelle. Par exemple : vente en bloc d'un immeuble acquis par fractions successives. Prix de vente Le prix de vente est le prix indiqué dans l'acte. Vous pouvez déduire du prix, sur justificatifs, les frais payés lors de la vente (par exemple, les frais liés aux diagnostics obligatoires). Le prix de vente doit être augmenté des sommes versées à votre profit (par exemple, une indemnité d'éviction versée par l'acheteur au locataire en place). Prix d'acquisition Les règles diffèrent selon que le bien a été acheté ou reçu gratuitement :

Quel est l'impôt à payer sur la plus-value ?

Abattement La plus-value est diminuée d'un abattement: Réduction forfaitaire ou proportionnelle appliquée sur la base de calcul d'un impôt (revenus, valeur d'un bien, etc.) qui dépend du temps pendant lequel vous avez possédé le bien. L'assiette: Base de calcul est différente pour le calcul de l'impôt sur le revenu et pour celui des prélèvements sociaux.

Abattement exceptionnel

Abattement lié à des opérations d'urbanisme ou de revitalisation du territoire

Un abattement exceptionnel de 70 % s'applique dans les zones couvertes par une grande opération d'urbanisme ou par une opération de revitalisation du territoire.

L'acquéreur s'engage à démolir les constructions existantes pour reconstruire un ou plusieurs bâtiments d'habitation collectifs, sous certaines conditions.

La promesse de vente doit être signée entre le 1er janvier 2021 et le 31 décembre 2023.

L'abattement est applicable pour déterminer l'assiette de l'impôt sur le revenu et des prélèvements sociaux.

Cet abattement s'applique sur la plus-value selon la durée de détention du bien.

Il peut être majoré à 85 % si des logements sociaux (ou intermédiaires) représentent au moins 50 % de la surface totale des constructions.

L'abattement ne s'applique pas si vous vendez le bien à l'une des personnes suivantes :

Conjoint

Partenaire pacsé

Concubin

Ascendant

Descendant

À savoir

Les travaux de construction doivent être achevés dans un délai de 4 ans à partir de la date d'acquisition.

Abattement exceptionnel en zone tendue

Un abattement exceptionnel de 70 % s'applique en zones A ou A bis.

L'acquéreur doit s'engager à démolir les constructions existantes pour reconstruire un ou plusieurs bâtiments d'habitation collectifs, sous certaines conditions.

La promesse de vente devait être signée entre le 1er janvier 2018 et le 31 décembre 2020.

La cession doit être réalisée au plus tard le 31 décembre 2022.

Pour savoir si le logement est situé en zone A ou A bis, vous pouvez utiliser le téléservice suivant :

Connaître la zone de sa commune : A, Abis, B1, B2 ou C

L'abattement est applicable pour déterminer l'assiette de l'impôt sur le revenu et des prélèvements sociaux.

Cet abattement s'applique sur la plus-value selon la durée de détention du bien.

Il peut être majoré à 85 % si des logements sociaux représentent au moins 50 % de la surface totale des constructions.

L'abattement peut ne pas s'appliquer si le vendeur et l'acheteur ont des liens familiaux (par exemple s'ils sont en couple: Mariage, Pacs ou concubinage (union libre)).

À savoir

Les travaux de construction doivent être achevés dans un délai de 4 ans à partir de la date d'acquisition.

Taux d'imposition La plus-value immobilière est imposée à l'impôt sur le revenu au taux de 19 %. Exemple : Pour une plus-value imposable de 20 000 €, l'impôt sur le revenu est de 3 800 € (20 000 € x 19 %). Une taxe supplémentaire s'applique en cas de plus-value imposable supérieure à 50 000 €. Le taux varie de 2 % à 6 % selon le montant de la plus-value réalisée. Le formulaire n°2048-IMM-SD contient un tableau permettant d'en établir le montant (en pratique, il est calculé par le notaire). La taxe ne concerne ni les ventes exonérées, ni les ventes de terrains à bâtir. À savoir Vous pouvez consulter des exemples de calcul de plus-values immobilières sur le dépliant d'information de l'administration fiscale et sur le site impots.gouv.fr.

Comment déclarer ?

Formalités effectuées par le notaire

Le notaire chargé de la vente effectue les opérations suivantes :

Démarches auprès de l'administration fiscale

Calcul de la plus-value imposable et du montant de l'impôt à payer

Établissement de la déclaration

Paiement de l'impôt sur la plus-value immobilière auprès des services de la publicité foncière du lieu du bien

Indication de la plus-value sur votre déclaration de revenus

Vous devez indiquer sur votre déclaration de revenus les informations suivantes :

Montant de la plus-value déclarée par le notaire

Si nécessaire, plus-value exonérée en cas de 1re cession d'un logement autre que votre résidence principale

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d'un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

La période de déclaration 2022 des revenus est terminée.

La déclaration 2023 des revenus de l'année 2022 aura lieu en avril 2023.

Comentários